Qu’est-ce qu’un ETF ?

De l’anglais Exchange Traded Funds, les ETF sont des fonds indiciels. On les retrouve aussi sous la dénomination « trackers ».

Ces produits tendent à suivre un indice. Il peut s’agir d’une matière première, d’une obligation ou d’un ensemble de produits. Vous pouvez les considérer comme des paniers de titres.

La performance d’un ETF réplique donc les variations du cours des produits sous-jacents qui le composent.

Émis par des sociétés de gestion et agréées, les ETF sont des fonds d’investissement. À même titre que les placements collectifs, la société de gestion et le dépositaire vérifient les achats et les ventes des titres du fonds. Contrairement à d’autres types de fonds, les ETF s’achètent et se vendent directement sur une place boursière.

À retenir : Les ETF, ou trackers, sont des fonds indiciels cotés en bourse qui permettent d'investir dans un panier diversifié d'actifs. Contrairement aux fonds d'investissement classiques, les ETF répliquent passivement les performances d'un indice. Les investisseurs peuvent acheter des ETF sur le CAC 40 ou d'autres indices populaires, bénéficiant ainsi d'une exposition large aux marchés financiers avec des frais de gestion généralement plus faibles.

Comment les ETF sont construits ?

Si vous souhaitez investir dans des ETF, il est utile de bien comprendre comment ils sont construits. Les ETF sont créés ou rachetés en grandes unités, souvent appelées « unités de création », par les spécialistes en ETF. Ces professionnels achètent les actifs sous-jacents de l’ETF (par exemple, les actions qui composent un indice) et les échangent contre des actions de l’ETF.

Une fois créés, ces ETF sont négociés sur le marché secondaire de la même façon qu’une action. Cela permet aux investisseurs d’acheter et de vendre des ETF tout au long de la journée.

À la suite de quoi, les ETF reçoivent des dividendes provenant des actions sous-jacentes qu’ils détiennent. Ces dividendes sont ensuite distribués aux détenteurs d’ETF après déduction des frais de gestion.

Les ETF publient généralement leur portefeuille d’actifs chaque jour, ce qui les rend plus transparents que d’autres produits d’investissement ne le faisant qu’à intervalles réguliers.

Pourquoi investir dans les ETF ?

Les ETF ou trackers, malgré une existence depuis les années 1990, révolutionnent l’industrie financière pour deux raisons majeures.

- Tout d’abord, ils se distinguent par leur coût avantageux face à la majorité des fonds d’investissement conventionnels, ce qui en fait une option économique pour les investisseurs.

- Ensuite, ces instruments financiers ont démontré à plusieurs reprises de meilleures performances que leurs homologues traditionnels.

Ils offrent un large choix d’investissement vous permettant de diversifier vos placements : vous avez accès à un portefeuille varié de titres français ou étrangers, représentatifs d’un marché, d’un secteur d’activité ou d’une stratégie d’investissement. En comparaison des fonds classiques, leur cotation en continu vous permet de les acheter ou de les vendre à tout moment de la journée.

Autre aspect, les frais sont moins élevés que ceux des fonds actions classiques, qui sont gérés plus activement.

Comme tous les fonds, les ETF répondent aux règles de sécurité des placements collectifs (garantie des titres, diversification des fonds, présence d’un dépositaire séparé du gérant assurant de protéger vos actifs en cas de faillite de la société de gestion).

Détenues historiquement à travers des comptes titres, les ETF se logent aujourd'hui dans des contrats de capitalisation ou tout autres contrats multisupports.

Quels sont les différents types d’ETF ?

Différents types d’ETF existent, pouvant être utilisés à travers différentes stratégies d’investissement.

Les ETF indiciels sont courants. Ils cherchent à reproduire et à suivre un indice le plus fidèlement possible, tel que le S&P 500.

Les ETF obligataires investissent exclusivement dans des obligations (emprunts), pouvant être émises par des entreprises, des gouvernements ou des collectivités locales.

Les ETF de matières premières visent à reproduire le cours des matières premières, telles que l’or ou le pétrole brut.

Les ETF sectoriels suivent un secteur dans son ensemble ; le secteur pharmaceutique, technologique, pétrochimique.

Les ETF inversés sont conçus pour tirer profit de la baisse du cours des actions en permettant leur vente à découvert.

Exemple : Le Lyxor S&P 500 UCITS ETF est un exemple d'ETF très populaire qui regroupe les 500 plus grandes sociétés cotées sur les marchés américains. Cet ETF permet d'investir facilement sur le marché actions américain tout en bénéficiant d'une grande diversification. Les frais de gestion sont généralement inférieurs à ceux des fonds actifs.

Différences entre un ETF et un fonds d’investissement

Les ETF et les fonds d’investissement peuvent être comparables dans la mesure où, dans un cas comme dans l’autre, l’investisseur fait l’acquisition d’un ensemble de produits ou d’actifs sous-jacents. La différence majeure entre ces deux catégories de fonds se trouve dans leur gestion. Un fonds d’investissement étant géré par un gestionnaire de fonds, celui-ci analyse les produits sous-jacents en cherchant activement des résultats supérieurs à la moyenne. Avec un fonds d’investissement, les opérations d’achat et de vente sont plus fréquentes.

Le gestionnaire d’un ETF fait en sorte de suivre la valeur des produits sous-jacents. Cette différence justifie fortement les coûts souvent plus élevés du fonds d’investissement.

L’apparente simplicité d’accès aux ETF ne doit pas cependant vous tromper. Pour un seul marché, la diversité des indices peut être importante. Certains ETF sont des produits complexes. Leur dénomination, parfois peu claire, peut conduire à de mauvais choix.

Avant d’investir, il est crucial de comprendre ce que vous vous positionnez. Gardez en tête que l’objectif de gestion d’un ETF est de s’exposer à un marché et non de le battre. Comment choisir un ETF : 4 critères essentiels.

Investir dans des ETF doit correspondre à vos objectifs d’épargne, au niveau de risque que vous êtes prêt à prendre ainsi qu’à votre horizon de placement.

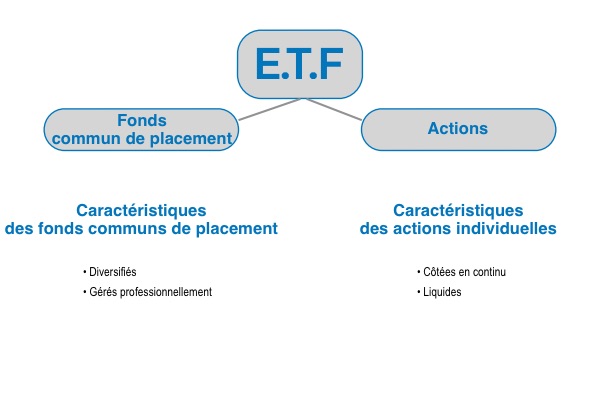

Comment les ETF réunissent les caractéristiques des parts individuelles et des fonds communs de placements.

En résumé : Pour choisir un ETF, il est important de connaître les objectifs du fonds, les risques associés et les frais de courtage. Les ETF peuvent être thématiques, exposés à des secteurs spécifiques ou répliquant des indices larges comme le CAC 40. Les investisseurs doivent également tenir compte de la liquidité de l'ETF et de sa méthode de réplication (physique ou synthétique) avant d'investir.

Avantages et inconvénients des ETF

➤ Avantages des ETF

Pamis les avantages des ETF pour les investisseurs, leurs principaux atouts seraient des coûts relativement faibles, la flexibilité de négociation, la forte diversité d’exposition au marché.

- De façon générale, les ETF sont gérés de manière passive. Pour cette raison, les ETF font l’objet de coûts moins élevés que les fonds d’investissement, qui exigent une gestion active.

- Comme nous l’avons vu plus haut, les ETF se négocient comme des actions. Cela leur permet d’être des produits plus flexibles au niveau des transactions que les fonds d’investissement traditionnels. Les transactions pouvant se faire à tout moment pendant la séance boursière, avec la possibilité de passer différents types d’ordre simultanément. Les ETF s’utilisent aussi en investissant grâce à l’effet de levier ou au mécanisme de la vente à découvert.

- Les ETF étant composés d’une large sélection de produits, ils procurent une forte diversité au marché, favorisant ainsi la gestion du risque par la diversification.

➤ Inconvénients des ETF

Malgré les différents avantages procurés par les ETF, comme tous produits financiers, les ETF portent aussi des inconvénients.

Comme pour les actions, la liquidité n’est pas la même d’un ETF à un autre. Si un ETF est peu liquide, c’est qu’il fait face à un faible pourcentage de transactions. De fait, vous aurez ainsi potentiellement des difficultés à clôturer votre position au moment souhaité et au prix exprimé. L’écart entre le cours acheteur et le cours vendeur est souvent représentatif de la liquidité. Généralement, si cet écart est élevé, c’est le signe que cet ETF est peu liquide.

Les frais de gestion. S’agissant des frais de gestion annuels, ceux-ci sont différents des frais de courtage, cependant leur impact est similaire. Plus les frais de gestion sont élevés, moins les retours de gains sont importants.

Les ETF ressemblent fortement aux ETN (Exchange Traded Notes) et aux ETF à effet de levier, qui sont des produits à part entière qui vous exposent à des risques propres. En raison de leur similarité, on les confond fréquemment.

Quels sont leurs frais ?

Point majeur concernant les frais associés à ces instruments financiers. Les ETF se démarquent par leur construction, aspirant à reproduire précisément un indice de référence. Cette approche efficiente se traduit souvent par des ratios de frais inférieurs à ceux des fonds classiques.

Gérés de manière active, les fonds traditionnels entraînent des coûts supplémentaires liés à la recherche, ainsi qu’à la sélection d’investissements par leurs gestionnaires. De ce fait, les investisseurs visant les ETF bénéficient généralement de frais plus bas, pouvant ainsi optimiser potentiellement leur rendement.

Comment investir dans un ETF ?

Investir dans un Exchange Traded Fund (ETF) est une démarche qui nécessite une approche stratégique et réfléchie. Ce sont des produits pouvant être complexes, même si leur modèle peut sembler relativement simple. Une raison pour solliciter le cabinet KAMPOStratégie

Identifier un ETF et ses caractéristiques adaptées à vos objectifs ; appréhender les frais réels attachés à l’ETF ; ne pas dupliquer l’ensemble de votre capital dans un seul ETF ou des ETF de même nature. Ces différentes actions demandent du temps et de l’expérience.

La diversification est un principe fondamental pour diminuer les risques et optimiser les rendements. Si de nombreux ETF sont de nature passive, il est primordial de suivre régulièrement votre portefeuille et d’apporter les arbitrages nécessaires, en tenant compte de l’évolution des marchés.