Un produit structuré est un placement financier qui permet d'investir dans des actifs comme les obligations, les actions, les indices boursiers...

La particularité d'un produit structuré, réside dans le fait qu'il n'est pas un actif en lui-même. Un produit structuré est conçu pour suivre la performance d'un actif spécifique, nommé le sous-jacent. Son rendement va donc dépendre des résultats de ce sous-jacent.

Les produits structurés sont donc des actifs financiers, dit : non cotés. Ils sont émis par des établissements financiers comme les banques et les assureurs.

Ils ne peuvent pas s'échanger en bourse telles des actions qui sont des titres vifs. Souvent, les produits structurés prennent la forme d’un Fonds Commun de Placement (FCP).

Il est courant de trouver à travers les produits structurés des combinaisons d’instruments financiers. On y trouve essentiellement 3 composantes :

1. Une obligation (dette d’État ou d’entreprise)

Qui peut servir à garantir le capital à l’échéance, ou permettre d’améliorer le rendement quand le produit est à capital non garanti.

2. Un ou plusieurs actifs sous-jacents

C’est le support financier qui servira de référence pour les scénarios d’évolution. Ce support servira à rembourser tout ou partie du capital, selon sa performance.

3. Des instruments financiers liés à l’actif sous-jacent (options, swap, etc.)

Pour apporter un rendement ou une protection supplémentaire.

À retenir : Les produits structurés sont des produits financiers complexes, considérés comme des produits dérivés. Ils sont émis par des émetteurs comme les banques et les assureurs. Les produits structurés peuvent combiner plusieurs produits financiers tels que des obligations, des actions et des instruments dérivés. Les investisseurs doivent bien comprendre le fonctionnement de ces produits avant d'investir, car leur niveau de risque varie. Les produits structurés peuvent être à capital garanti ou à capital non garanti, exposant ainsi les investisseurs à différents risques de marché, risque de crédit, risque de liquidité et risque de défaut de l'émetteur. Évaluer son profil de risque est essentiel avant d'investir dans ces produits structurés complexes des marchés financiers.

QUE TROUVE-T-ON DANS UN SOUS-JACENT ?

Banquiers et assureurs peuvent construire leurs produits structurés en intégrant différents types de sous-jacents.

À travers ces sous-jacents, ils pourront proposer des produits avec des couples rendement / volatilité plus ou moins importants.

- Les titres obligataires : titres de dette émis par des entreprises ou des États

- Les devises : cotation d’une ou plusieurs monnaies

- Les actions d’entreprises cotées en Bourse

- Les indices boursiers : CAC 40 (France), Eurostoxx 50 (Europe), MSCI World (Monde), etc.

- Les indices composites : panier de plusieurs supports financiers (actions, indices boursiers, etc.)

QUELS SONT LES TYPES DE PRODUITS STRUCTURÉS ?

Il existe trois grands types de produits structurés, offrant chacun un niveau de garantie différent (et donc de performance potentielle).

Produits structurés à capital garanti

Avec ce type de produit, vous êtes assuré de récupérer votre capital net de frais à l’échéance. Hors défaut de la banque bien sûr. En contrepartie de cette protection à 100% du capital, les coupons annuels qui vous sont versés (garantis aussi) sont moins élevés.

Produits structurés à capital protégé – orientés rendements

Avec ce type de fonds, vous récupérez au moins une partie de votre capital. Les rendements (positifs ou négatifs) y seront ajoutés. Si l’actif sous-jacent chute, une partie du capital investi peut être perdue.

La majorité des produits structurés commercialisés aujourd’hui sont des autocall : des fenêtres de remboursement anticipé sont prévues Autocall. Ces produits structurés offrent la possibilité de rembourser le capital initial et les intérêts avant l’échéance, à des dates prédéterminées.

Ces dates prédéterminées sont appelées “fenêtres de remboursement anticipé” et peuvent être annuelles, semestrielles ou trimestrielles ou mensuelles

À chaque date de constatation, l’investisseur peut récupérer le capital investi au départ si le niveau de l’indice de référence est stable ou en hausse par rapport à son niveau initial : le “strike” constaté à la date de lancement du produit.

Les fonds à promesse

Ces produits structurés n’offrent aucune garantie, mais une performance minimale est délivrée même si le sous-jacent baisse.

Important : On distingue deux catégories de produits structurés autocall

Les produits dit : Athéna Les coupons de ces produits sont versés à l’échéance du produit

Les produits dit Phoenix Les coupons de ces produits sont versés à chaque date d’observation. Une barrière de versement des coupons prévoit le niveau en dessous duquel ils ne seront pas versés.

À savoir : certains produits Phoenix sont à effet mémoire : auquel cas, le coupon, non versé parce que le niveau du sous-jacent était trop bas, est conservé “en mémoire” et sera alors versé dès que les conditions seront réunies, c’est-à-dire dès que l’indice passera au-delà de la barrière.

À retenir : Il existe différents types de produits structurés, qui sont une combinaison de plusieurs produits financiers. Les produits à capital garanti offrent une garantie du capital initialement investi à l'échéance, mais avec des rendements potentiels plus faibles. Les produits à capital protégé garantissent une partie du capital investi, le reste étant exposé aux fluctuations du marché. Certains produits structurés comme les autocalls permettent un remboursement anticipé du capital selon des conditions prédéfinies. Les produits structurés actuels proposent souvent des mécanismes de versement de coupons conditionnels (Phoenix) ou à l'échéance (Athena). Bien comprendre le fonctionnement du produit structuré et les risques associés est essentiel avant d'investir dans ces produits dérivés complexes émis par les établissements financiers.

FONCTIONNEMENT D’UN PRODUIT STRUCTURÉ

Le produit structuré repose sur les conditions d’évolution de l’indice sous-jacent. Si ces conditions sont déclenchées, elles vous permettent de viser un rendement potentiellement attractif tout en maîtrisant les risques de perte en capital.

Pour l’investisseur, le principe du fonds structuré est clair.

À l’issue d’une période d’immobilisation de son épargne (courant en moyenne de 12 mois), l’investisseur peut récupérer son capital majoré d’une performance boursière, aux dates et périodes de constatation.

À noter que le capital n’est pas forcément garanti, ni intégralement ni partiellement.

Des conditions connues à l’avance

Le principal avantage des produits structurés, pour l’investisseur, c’est que vous connaissez toutes les caractéristiques du produit avant même d’investir, celles-ci étant contractuelles.

- Le rendement cible (appelé aussi coupon) : c’est-à-dire les gains versés périodiquement ou à l’échéance du produit.

- Le sous-jacent, appelé indice. Il s’agit d’un indice de référence composé d’un portefeuille d’actions diversifié

- La fréquence des dates de constatation : quotidienne, trimestrielle, semestrielle ou annuelle. Le niveau de l’indice sous-jacent peut être observé chaque jour, chaque mois… afin de déterminer si les conditions de déclenchement des coupons et/ou du remboursement du capital investi (= sortie anticipée du produit structuré) sont remplies.

- La barrière de protection : seuil de protection du capital investi et/ou de garantie de versement des coupons. Plus cette barrière est élevée, plus vous avez de chances de récupérer l’intégralité du capital et de récupérer les coupons.

- La durée de vie maximale du produit (sa maturité)

Le rendement est donc attaché à l’évolution d’un sous-jacent constatée à des dates d’observation périodiques.

Autant d’éléments connus dès le départ qui figurent dans la brochure détaillée et dans le Document d’Information Clé (DIC) que vous aurez à consulter lors d’un éventuel achat.

À retenir : Un produit structuré est en finance un instrument financier émis par les établissements financiers, combinant généralement les produits dérivés et d'autres produits financiers. Son rendement est lié à l'évolution d'un sous-jacent (indice, action, etc.). Investir dans les produits structurés implique de bien comprendre leur fonction et leurs caractéristiques définies à l'avance, comme le rendement cible, la barrière de protection, la durée ou les dates d'observation. Les produits structurés permettent ainsi de viser un rendement potentiellement attractif, tout en définissant les risques de perte en capital. Quels sont les avantages ? Connaître dès le départ les conditions de garantie du capital investi (totale ou partielle) et de versement des gains. Cependant, les risques comme la perte de la totalité du capital investi existent pour certains produits structurés plus risqués.

UN GAIN ENCADRÉ POUR UN CAPITAL PROTÉGÉ

L’un des atouts des produits structurés sont la ou les barrières de protections.

A noté que ces barrières ne sont pas toujours présentes sur les produits structurés et ces barrières peuvent protéger la distribution des coupons et/ou le capital à échéance.

La barrière de protection peut être activée de trois manières principales :

- À maturité du produit : À l’échéance, le niveau du sous-jacent par rapport à son niveau initial est évalué. Cette méthode de déclenchement est couramment utilisée.

- En continu : le niveau du sous-jacent en comparaison à son niveau initial est surveillé en permanence, tout au long de la vie du produit. Cette approche est la plus défensive, car le produit est rappelé dès qu’il franchit à la baisse la barrière de protection.

- À la clôture : une fois par jour, le niveau du sous-jacent est évalué par rapport à son niveau initial.

À noter : dans la plupart des cas, le niveau du sous-jacent à la date de lancement du produit n’est pas connu au moment de la souscription par le client. Un souscripteur peut s’engager sur un produit structuré jusqu’à 6 mois avant sa première constatation. Cette donnée de référence, appelée “strike”, conditionne la performance future, en particulier la protection du capital.

COMMENT INVESTIR DANS UN PRODUIT STRUCTURÉ

Les produits structurés doivent être souscrits à travers des enveloppes d’investissement.

Selon votre situation et votre stratégie de placement, vous disposez de plusieurs enveloppes pour accueillir des produits structurés :

- L’assurance-vie

- Le contrat de capitalisation

- Le plan épargne Retraite (PER)

- Le plan épargne en Actions (PEA)

- Le compte titre Ordinaire (CTO)

En choisissant d’investir via une assurance-vie, contrat de capitalisation ou un PER, la gestion des produits structurés est plus souple.

Grâce au mécanisme des Unités de Compte (UC), ces trois enveloppes permettent d’effectuer des arbitrages afin de transférer facilement votre épargne d’une ligne d’investissement à l'autre.

Vous pouvez également effectuer des versements complémentaires pour alimenter votre contrat et profiter ainsi de l’arrivée de nouveaux produits structurés

À travers la sélection de KAMPOStratégie, vous trouverez des produits structurés adaptés aux profils prudents, équilibrés ou dynamiques,

De plus, vous pouvez intégrer des produits structurés, dans votre contrat, pour un investissement sur mesure dès 1 000 euros.

En détenant différentes enveloppes financières, vous pouvez profiter des avantages de chaque dispositif et intégrer par conséquent différents produits structurés selon la stratégie du placement.

Dans une démarche moyen terme, vous pourrez intégrer à votre contrat de capitalisation un produit structuré de type phœnix avec un capital garanti.

Inversement, avec une approche d’investissement à long terme, pour préparer votre retraite, vous pouvez utiliser l’enveloppe du plan épargne retraite avec un produit structuré Athéna ayant des objectifs de rendement plus élevés, donc plus de volatilités.

QUELS SCÉNARIOS POUR UN PRODUIT STRUCTURÉ

-

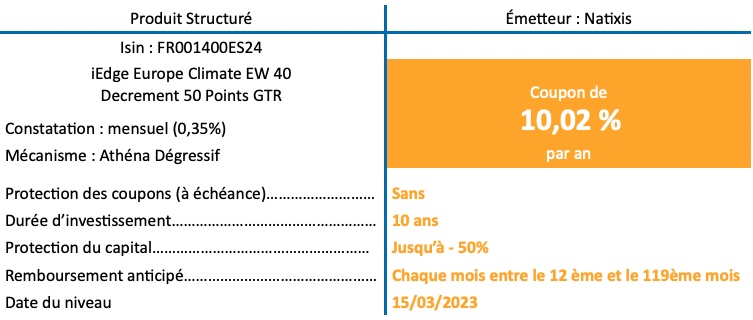

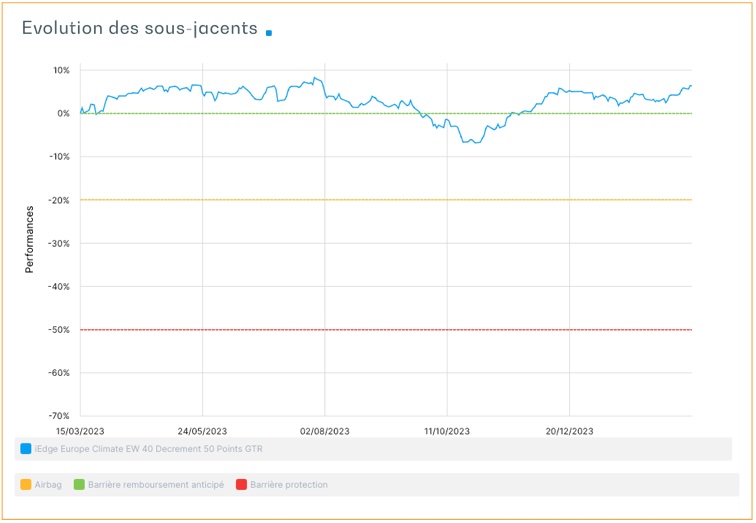

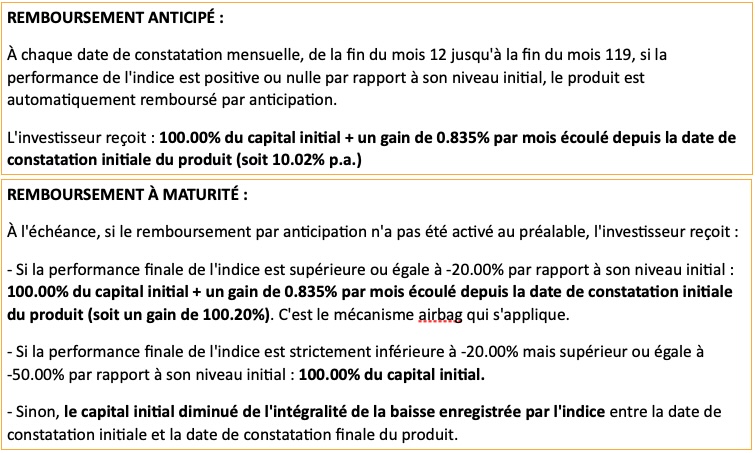

- Dans le cadre du produit structuré " Climat Premium 2023" l'investisseur connait dès le départ le gain annuel qui sera servi au moment de l'autocall soit 10,02% et que cette performance est comptabilisée et stockée chaque mois.

- La durée de détention "maximum" du produit est connue, pour ce produit la durée est de 10 années.

- S'agissant d'une date de constation mensuelle, l'investisseur pourra, à partir du 12ᵉ mois, retrouver son capital initial plus la performance attaché à la duré de détention, si le sous-jacent est au-dessus de sa valeur initiale.

À date d'édition de ce graphique, l'investisseur a stocké 11 mois à 0,835 % soit un gain fictif de 9,185%.

- Si le produit structuré est au-dessus de sa valeur initiale en date du 15 mars 2024 : Le capital initiale sera remboursé additionné du rendement de 10,02% sur 12 mois.

- Si le produit structuré est en dessous de sa valeur initiale en date du 15 mars 2024 : Le produit structuré sera reporté jusqu'au 15 avril 2024, nouvelle date de constatation et ainsi de suite jusqu'à ce que l'indice soit égal ou supérieur à sa valeur initiale. Chaque mois supplémentaire, l'investisseur stocke 0,835% de rendement en plus.

UN PRODUIT STRUCTURÉ EN SYNTHÈSE

À travers des produits structurés, vous allez pouvoir viser des rendements attractifs tout en s’exposant dans une bien moindre mesure au risque grâce aux barrières de protection.

En contrepartie de cette protection, les gains liés à la performance du produit sont identifiés dès le début. Comme nous l’avons vue plus haut, le coupon versé est fixe et prédéfini.

Avantage, avec un produit structuré, toutes les règles sont connues d’avance, le montant des intérêts (coupons), le sous-jacent, les barrières de protection et les dates de constatation.

Un produit structuré a généralement une durée de vie « maximum » en moyenne de 10 ans. Tenant compte des produits, il sera possible d’obtenir un gain en anticipé (souvent le cas) ou échéance de produit. Ces dernières années, les produits structurés ont été remboursés sur un délai de 18 à 36 mois.