Bien construire son contrat de capitalisation multisupports

Cette stratégie va vous permettre de rendre votre trésorerie disponible à différentes échéances, tout en diversifiant votre placement et en obtenant différent rendement au sein d’un même contrat de capitalisation. Optimiser la construction de votre contrat, vous apportera les avantages liés aux caractéristiques comptable et fiscale du contrat de capitalisation.

Selon votre situation du moment où vos besoins, nous allons donc pouvoir configurer votre contrat avec les valeurs qui répondront à vos objectifs en choisissant la proportion de chacune.

Cette configuration initiale pourra et devra naturellement évoluer dans le temps selon l’évolution de vos besoins. Ainsi, vous conservez tout le temps la disponibilité et la sécurité nécessaire à travers votre placement tout en obtenant le meilleur rendement.

Alors quelles sont ces différentes valeurs, que vous allez pouvoir intégrer dans votre contrat de capitalisation, pour valoriser votre trésorerie d’entreprise ?

Choisir les valeurs de votre contrat de capitalisation

Codifiées de 1 à 7, elles s’inscrivent dans un cadre règlementaire, cette codification correspondant à un indice dit de « Risque ».

Trois facteurs sont donc à considérer, car ils oriente votre placement dans deux directions :

►Un faible risque, donnera un rendement bas et s’intégrera dans un placement à court terme.

►Un risque plus élevé, apportera un rendement potentiellement plus important et s’inscrira dans un placement à moyen ou long terme.

Pour comprendre la construction de votre contrat de capitalisation et intégrer les valeurs selon votre objectif de disponibilité ou de performance, voyons quelles valeurs s’offrent à vous :

- Le fond euros (de l’assureur qui héberge le contrat)

- Des fonds actions (il en existe de nombreuses sortes : thématique, flexible, profilé…)

- Des fonds obligataires

- Des SCI (Société Civile Immobilière)

- Des SCPI (Société Civil de Placement Immobilier)

- Des fonds datés (Ayant un objectif de performance sur une durée)

- Des fonds ISR

- Des fonds structurés

- Des ETF

L’idée n’est pas de détailler là les caractéristiques de chacune de ces valeurs, dans cet article, mais que vous compreniez les nombreuses possibilités que vous allez avoir pour configurer votre contrat de capitalisation.

Selon votre horizon de placement, votre besoin de sécurité, vous allez pouvoir avec un professionnel vous construire un contrat sur mesure.

Tel un couteau suisse, grâce à la bonne configuration de l'enveloppe du contrat de capitalisation, vous allez pouvoir répondre à vos différents besoins.

Votre entreprise est implantée, autour d'Aix en Provence, Rousset, Saint Maximin la Sainte Baume, prenons le temps de nous rencontrer.

Et, si vos bureaux se situent dans un autre département, notre premier rendez-vous se tiendra en visioconférence. Un simple clic pour échanger.

Trois contrats de capitalisation, trois configurations possibles

Pour un même montant, prenons trois allocations de contrat et voyons leur rendement dans le temps, sur 5 et 10 ans.

Trésorerie d’entreprise à diversifier, capital initial 100 000 € :

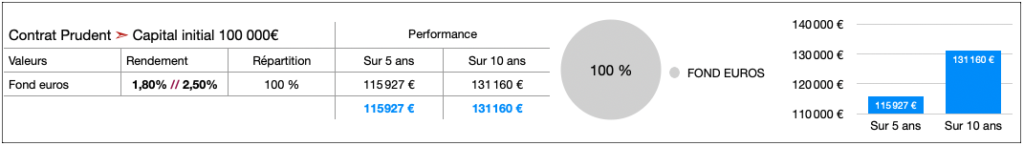

- Un contrat au profil prudent

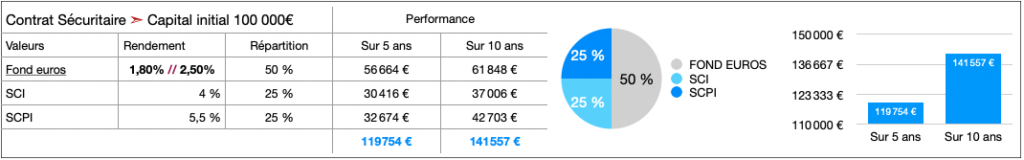

- Un contrat au profil sécuritaire

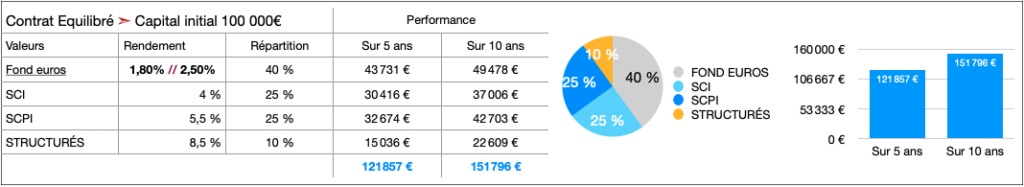

- Un contrat profil Équilibré

Il s’agit bien du même type de contrat de capitalisation, les caractéristiques comptables et fiscales sont les mêmes.

Seules les valeurs intégrées à l’intérieur changent par leur présence ou proportion, a travers leurs configurations

Nous pourrions comparer ces contrats à trois voitures de même modèle et de même finition, mais dont les moteurs seraient différents.

Il est intéressant de voir que dans les trois cas, la disponibilité est présente à court terme à travers le fond euros et à moyen terme à travers la SCI.

- Dans le premier cas, la disponibilité sera privilégiée au profit de la performance.

- Dans le dernier cas, la proportion du fond euro est diminuée au profit d’un produit structuré qui s’apprécie dans le temps, de fait le rendement se trouve plus important.

Rappelez-vous, votre contrat de capitalisation n’est pas figé dans le temps.

Ainsi, il est tout à fait possible d’ouvrir votre contrat sur la base de la première allocation et l’orienter dans le temps vers la dernière construction et inversement !

En chiffre la configuration de contrat de capitalisation

Les projections qui suivent sont effectués en prenant des performances moyennes selon les classes d'actifs.

Le fond euros à servit en moyenne 1,80% entre 2018 et 2023 selon les assureurs, tenant compte de la hausse des taux bancaires et des taux des livrets, la projection sur les 5 dernières années est pessimiste.

A travers ces trois projections vous devez pouvoir comprendre que la configuration de votre contrat et le choix des valeurs est primordial dans la construction de votre contrat.

Tout en conservant un couple rendement / risque "Equilibré" votre capital peut être bonifié de 50% tout en conservant de la disponibilité.

Conclusion

La trésorerie de votre entreprise est le fruit de votre travail et de celui de vos équipes. Votre trésorerie mérite donc mieux que de dormir sur un compte courant ou DAT sans rendement...

Des solutions simples existent, prenez le temps de les découvrir et de bien configurer vos placements !

Et, comme vous le découvrirez à travers les autres aspects du contrat de capitalisation, la fiscalité n’est pas la seule raison de détenir un contrat de capitalisation.

➽ Contrat de capitalisation pour personne morale : Guide pour bien comprendre.

Contrat de capitalisation et assurance-vie : questions fréquentes

On compare souvent contrat de capitalisation et assurance vie. Voici quelques questions fréquentes au sujet de ces deux placements.

Q: Qu'est-ce que l'assurance-vie ?

L'assurance-vie est un contrat d'assurance qui permet de valoriser un capital et de générer un revenu complémentaire, dans le temps. Celle-ci profite d’avantages fiscaux particuliers dans le cadre de la transmission. Une différence fondamentale entre l'assurance-vie et le contrat de capitalisation est que le contrat d’assurance-vie ne peut pas être souscrit par une personne morale.

Q: Quelle est la fiscalité de l'assurance-vie ?

La fiscalité de l'assurance-vie dépend de la durée du contrat et du montant de la poche intérêts lors des rachats effectués.

Q: Qu'est-ce qu'une personne morale ?

Une personne morale est une entité juridique distincte de ses membres, telle qu'une société ou une association. Par opposition à une personne physique.

Q: Quelle est la fiscalité du contrat de capitalisation ?

La fiscalité d'un contrat de capitalisation dépend de plusieurs facteurs, tels que la durée de détention, la date des versements et le montant des primes versées. En général, les gains sont soumis à l'impôt sur le revenu et aux prélèvements sociaux. La fiscalité diffère entre une personne morale et une personne physique.

Q: Qu'est-ce qu'un donataire ?

Un donataire est la personne qui reçoit un don ou une donation.